Il Rapporto Edufin 2022 del Comitato ministeriale per la programmazione e il coordinamento delle attività di educazione finanziaria ha misurato i livelli di competenza finanziaria, assicurativa e previdenziale degli italiani.

Si tratta di un’indagine che mostra quali sono le carenze culturali nel nostro Paese su tematiche fondamentali per decisioni di vita consapevoli e informate, a partire da quelle previdenziali.

Da Rapporto emerge, in particolare, la necessità di consistenti interventi in termini di divulgazione finanziaria, soprattutto sulle fasce più deboli della popolazione (donne, giovani, persone con reddito basso ecc.). Tuttavia, le conoscenze relative alla previdenza complementare forniscono dati più confortanti, mostrando un vivace interesse sul tema da parte degli intervistati.

Nel dettaglio, in questo articolo scopriremo in cosa consiste il Rapporto Edufin e quali sono le novità introdotte nel 2022, quanto ne sanno gli italiani sulla previdenza e, infine, quali sono i risultati sulla previdenza pubblica e sulla previdenza complementare.

Rapporto Edufin 2022: gli italiani e l’educazione finanziaria

Il Rapporto Edufin è una ricerca promossa annualmente dal Comitato ministeriale per la programmazione e il coordinamento delle attività di educazione finanziaria (Comitato Edufin) in collaborazione con Doxa.

Il Comitato ha infatti lo scopo di promuovere e coordinare iniziative utili a innalzare la conoscenza e le competenze finanziarie, assicurative e previdenziali nella popolazione e di migliorare la capacità di fare scelte coerenti con i propri obiettivi e le proprie condizioni.

Per questo motivo, il Comitato realizza una ricerca annuale che va a misurare il livello di conoscenza e competenza degli italiani su questi argomenti.

Il Rapporto 2022, giunto alla sua terza edizione, è intitolato “Educazione finanziaria: strumento d’orientamento in tempo d’incertezza” e illustra lo scenario in cui le famiglie operano le proprie scelte finanziarie che, a causa di pandemia, guerra e inflazione, proietta un senso di insicurezza nei singoli individui e misura il livello di cultura finanziaria, assicurativa e previdenziale degli italiani.

Dall’analisi emerge che circa il 67% della popolazione conosce gli effetti dell’inflazione sul potere di acquisto, un dato incoraggiante soprattutto se calato nel contesto attuale. Tuttavia, rimane bassa la percentuale di persone con un elevato livello di conoscenza finanziaria (appena il 44,3%), dato che scende al 30,5% per la fascia più giovane della popolazione.

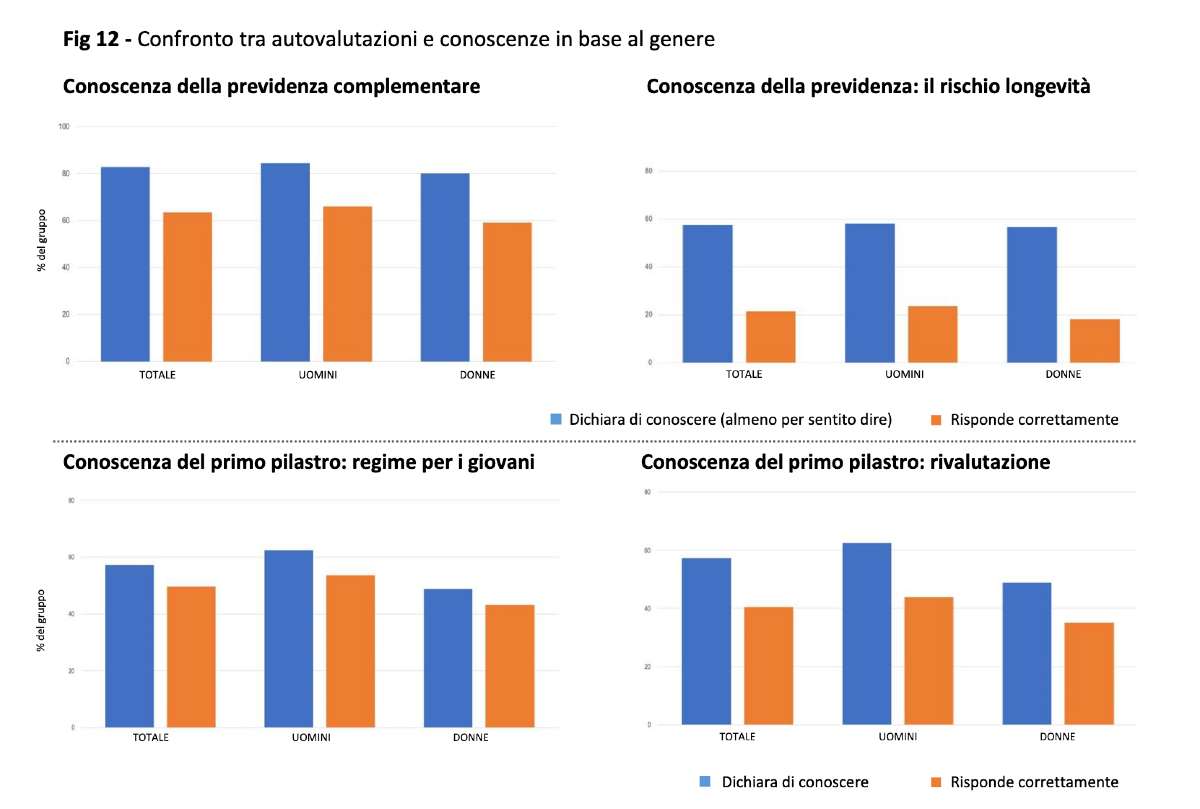

In generale, emerge un grande divario tra la percezione di conoscenza delle persone e le loro conoscenze effettive. Sui temi previdenziali, come vedremo nel prosieguo di questo articolo, più del 50% degli intervistati dichiara di conoscere approssimativamente il rischio di longevità e il funzionamento del primo pilastro della previdenza pubblica, ma la percentuale di coloro che conoscono effettivamente questi concetti e il loro funzionamento risulta molto più bassa.

Le competenze degli italiani in ambito previdenziale

Nel Rapporto 2022 il Comitato Edufin ha introdotto una serie di novità volte a misurare meglio le conoscenze percepite e quelle effettive sulle nozioni di base in materia di previdenza obbligatoria e complementare.

In particolare, l’indagine si è concentrata su:

- conoscenza del concetto di rischio di longevità, ovvero il rischio legato all’allungamento della vita media. Se il periodo di congedo dal lavoro si allunga per via di una maggiore longevità, infatti, si corre il rischio che la pensione pubblica e gli eventuali risparmi accumulati non bastino a mantenere un adeguato tenore di vita nel periodo della pensione;

- competenze circa gli strumenti di previdenza complementare da affiancare a quella pubblica obbligatoria.

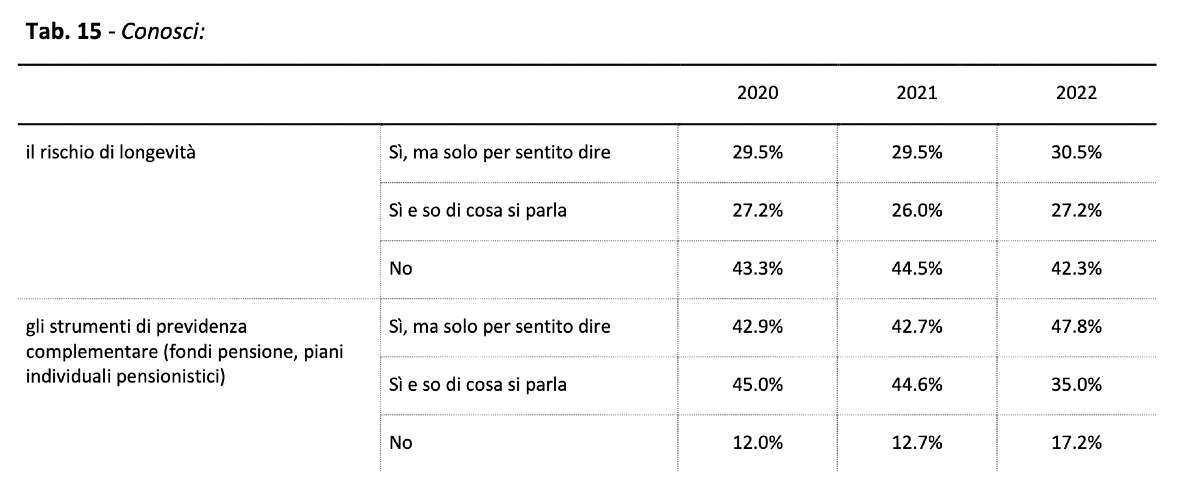

Dall’autovalutazione emerge chiaro che il concetto di rischio di longevità risulta essere di difficile assimilazione (solo il 27,2% afferma di sapere di cosa si tratta) se paragonato alla conoscenza degli strumenti di previdenza complementare (35%).

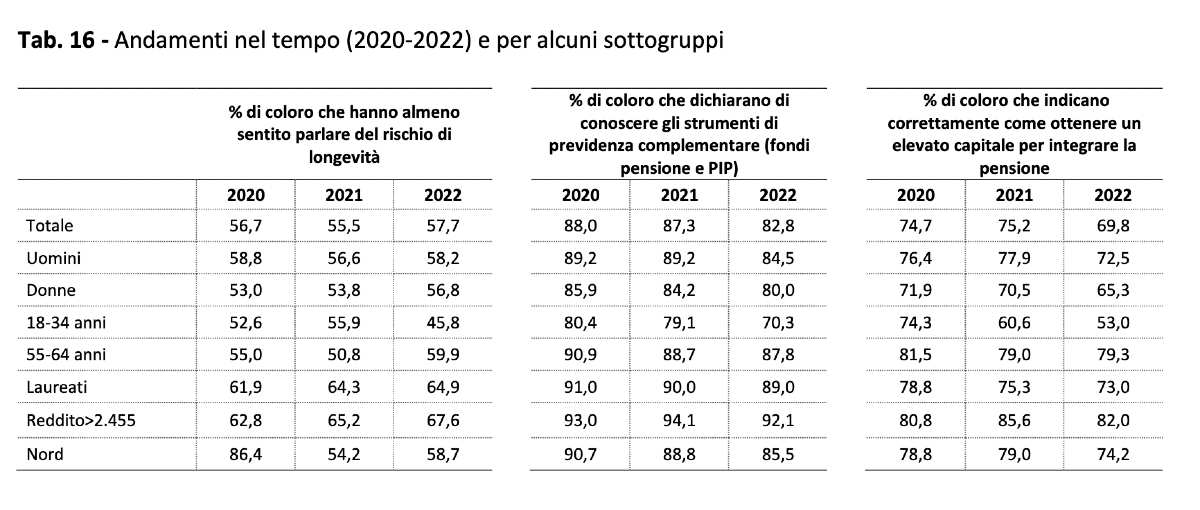

Un segnale positivo arriva dal gap di genere a sfavore delle donne, che risulta in calo: dai circa 6 punti percentuali nel 2020 è sceso a 2,8 punti percentuali nel 2021, mentre per l’anno 2022 si è ridotto ulteriormente a circa un punto percentuale.

In generale, nel triennio 2020/2022 i gruppi che dichiarano una più ampia conoscenzain ambito previdenzialesono quelli con un alto livello di reddito e di istruzione.

Le cose cambiano quando nella ricerca si indagano le effettive conoscenze degli intervistati. Infatti, la percentuale di coloro che rispondono correttamente alla domanda sul rischio di longevità è particolarmente bassa (intorno al 20%) e raggiunge al massimo il 27% tra persone con titolo di studio e reddito più alti.

Dunque, il divario fra coloro che dichiarano di conoscere, almeno per sentito dire, il concetto di rischio di longevità (più del 50%) e quanti effettivamente lo conoscono (20%) è davvero ampio.

Previdenza pubblica: il gap tra percezione ed effettiva conoscenza

Il gap tra autovalutazione ed effettiva conoscenza riguarda anche le competenze relative alla previdenza pubblica. In generale, infatti, si rileva tra gli intervistati un grado di percezione di conoscenza superiore rispetto al livello effettivo.

Tuttavia, permangono differenze fra intervistati in base a fattori quali genere, reddito, età e titolo di studio. In particolare, il campione dimostra una complessiva overconfidence (cioè una fiducia eccessiva) rispetto alle proprie nozioni sui temi previdenziali, soprattutto in relazione alla previdenza pubblica. Tale sovrastima è generalmente più alta tra gli uomini.

Sulla previdenza pubblica osserviamo che, a fronte di circa il 57% degli intervistati che dichiara di conoscere il funzionamento del primo pilastro della previdenza italiana, la percentuale di coloro che conoscono quale sia il regime di calcolo della pensione pubblica per i neoassunti si aggira intorno al 50%, si ferma a circa il 43% tra le donne e scende al 37% tra i giovani di 25-34 anni, per poi crescere in funzione dell’età.

Le risposte corrette calano ulteriormente quando si verifica la conoscenza dei meccanismi di rivalutazione della pensione pubblica (40%). Anche in questo caso la percentuale di risposte corrette scende se si considerano le sole donne (circa il 35%) oppure i giovani (circa il 31%). Un altro dato interessante riguarda la polarizzazione dei rispondenti, con il 40% che risponde esattamente e il 45% che non risponde affatto, il che mostra un netto divario tra chi possiede una cultura previdenziale e chi invece ne è privo.

Ragionando su un indicatore che misuri le conoscenze previdenziali nel loro complesso, possiamo analizzare contemporaneamente le competenze su:

- rischio di longevità;

- regime per i giovani della previdenza pubblica;

- rivalutazione della previdenza pubblica;

- previdenza complementare.

In questo caso il tasso di risposta congiunto corretto è piuttosto basso, dal momento che raggiunge circa l’8% del campione. La percentuale sale a circa il 10% se si considerano le risposte corrette ai soli due quesiti riguardanti la previdenza pubblica.

Se escludiamo dall’indicatore le domande sul rischio di longevità, che come abbiamo visto è poco noto, la percentuale di risposte corrette sale al 21%.

Se, infine, consideriamo nell’indicatore coloro che rispondono ad almeno una risposta corretta, la percentuale sale all’83%, questo per via del buon risultato sulla conoscenza degli strumenti della previdenza complementare.

Previdenza complementare: quanto ne sanno gli italiani?

Per quanto riguarda la conoscenza degli strumenti di previdenza complementare in tutte le sue forme, dai fondi pensione ai piani individuali pensionistici, nei tre anni di indagine la percentuale di coloro che dichiarano di averne almeno sentito parlare è di oltre l’80%.

Questa percentuale cresce in modo direttamente proporzionale al titolo di studio e al reddito, in particolare tra gli uomini nelle fasce d’età centrali.

Per quanto concerne la tempistica più opportuna riguardo a quando iniziare a risparmiare ai fini previdenziali, si osserva in generale una percentuale alta (sopra il 65%) di risposte corrette, ma occorre anche segnalare un lieve peggioramento del risultato generale tra il 2020 e il 2022. Nel 2020 diversi sottogruppi erano riusciti a identificare la risposta corretta con un tasso al di sopra del 75%, mentre nel 2022 quasi tutti non raggiungono tale percentuale, a eccezione dei soggetti più avanti con l’età e delle fasce di reddito più alte.

Migliore è la performance delle risposte sul funzionamento della previdenza complementare. Oltre la metà di uomini e donne risponde correttamente, mostrando di conoscere fondi pensione e piani individuali di investimento. La percentuale sale al crescere dell’età, del titolo di studio e della residenza nelle zone economicamente più sviluppate del Paese. Si registra, poi, una percentuale più alta di conoscenze sulla previdenza complementare tra i lavoratori autonomi rispetto ai dipendenti.

I dati emersi dal Rapporto sottolineano ancora una volta che una maggiore e migliore conoscenza della previdenza complementare è fondamentale per progettare un futuro sereno e per non farsi trovare impreparati in una fase della vita delicata come è quella della pensione.

Per questo motivo consigliamo di consultare anche il nostro blog, nel quale affrontiamo tutte le tematiche legate alla previdenza complementare. Abbiamo già toccato diversi aspetti del funzionamento dei fondi pensione e continueremo a sviluppare contenuti utili, fornendo informazioni sulla normativa vigente e seguendo gli sviluppi di questo sempre più importante pilastro della previdenza italiana.

Qui l’indagine completa Rapporto Edufin 2022.