La scelta della destinazione del TFR, da lasciare in azienda o conferire al fondo pensione, è una decisione importante che va presa con molta attenzione e con le giuste informazioni.

In questo articolo vedremo cos’è il TFR, quali sono le opzioni a disposizione del lavoratore e come funziona la destinazione al fondo pensione, distinguendo tra adesione esplicita e tacita.

Vedremo, in seguito, come funzionano rivalutazioni e rendimenti, facendo ricorso anche alle simulazioni sui capitali accumulati a seconda delle decisioni prese.

Prenderemo, poi, in considerazione i fattori da tenere sempre presente quando parliamo di risparmio previdenziale, in particolare l’orizzonte temporale e l’imposizione fiscale.

Infine, scopriremo qual è la correlazione tra cultura finanziaria e adesione al fondo pensione.

Cos’è il TFR e quale scelta spetta ai lavoratori?

TFR è l’acronimo di Trattamento di Fine Rapporto, una somma di denaro che l’azienda trattiene dallo stipendio del lavoratore e accantona mese dopo mese in modo da costituire la cosiddetta liquidazione, cioè l’importo erogato al termine del rapporto di lavoro.

La trattenuta corrisponde al 6,91% della retribuzione lorda.

Il lavoratore, fin dal primo impiego, è però invitato a fare una scelta tra:

- lasciare il TFR in azienda, per poi ritirarlo al termine del rapporto di lavoro;

- conferire il TFR a una forma di previdenza complementare, come Fondo Telemaco, per avviare la costruzione di una pensione integrativa che affianchi la pensione pubblica e sostenga il tenore di vita del lavoratore una volta pensionato.

La destinazione del TFR al fondo pensione può avvenire:

- all’inizio del primo rapporto di lavoro;

- in qualsiasi momento successivo.

Il conferimento del TFR al fondo pensione può essere effettuato in due modalità:

- adesione esplicita, scegliendo di versare il TFR nel fondo pensione entro i primi 6 mesi dall’assunzione;

- adesione tacita, nel caso in cui il lavoratore non faccia la sua scelta entro i 6 mesi previsti.

Con l’adesione tacita il lavoratore viene iscritto in automatico al fondo pensione negoziale previsto dal suo CCNL o contratto aziendale. Nel caso del settore delle Telecomunicazioni, il fondo negoziale di riferimento è Fondo Telemaco.

Leggi anche il nostro approfondimento Adesione fondo pensione: tacita o esplicita?

Rivalutazione o rendimento?

Come anticipato, fin dal primo impiego il lavoratore è chiamato a fare una scelta importante per il proprio futuro. E allora vediamo subito il confronto fra due dati molto importanti per questa scelta: quanto rende ciascuna di queste opzioni?

Approfondiamo il funzionamento di entrambe:

- al TFR lasciato in azienda si applica un tasso di rivalutazione costituito dall’1,5% fisso più il 75% dell’inflazione annua;

- il TFR conferito al fondo pensione viene investito sui mercati finanziari e genera dei rendimenti ottenuti sulla base delle politiche di investimento messe in atto e del comparto scelto dal lavoratore.

I rendimenti derivanti dal conferimento del TFR al fondo pensione dipendono dalle scelte di investimento (ad esempio, possono variare in base al profilo di rischio più o meno alto del comparto di investimento scelto) e dall’andamento dei mercati finanziari, ma soprattutto dall’orizzonte temporale, considerando che per il risparmio previdenziale occorre sempre avere come riferimento il lungo periodo, come confermano i dati a nostra disposizione.

Per fare un esempio pratico, nonostante l’anomalia del 2022, con un’inflazione che ha portato a una rivalutazione del TFR lasciato in azienda di quasi il 10%, le simulazioni di smileconomy mostrano la convenienza del conferimento del TFR al fondo pensione, con differenze sul capitale maturato che toccano addirittura il 91%.

La simulazione ipotizza un’inflazione media tendenziale del 3% (considerando che l’inflazione perseguita dalla BCE è pari al 2%). Le elaborazioni mostrano che anche nel caso di scelta di linee di investimento a basso rischio, i fondi pensione rendono poco più del TFR lasciato in azienda. All’aumentare del rischio e dell’orizzonte temporale, invece, nel lungo periodo i rendimenti generati dai fondi pensione risultano maggiori rispetto a quelli del TFR lasciato in azienda.

Leggi anche il nostro approfondimento I vantaggi della pensione integrativa per i giovani

TFR al fondo pensione e orizzonte temporale lungo

Come visto nelle simulazioni di smilecononmy, uno dei fattori cruciali che determinano la convenienza del TFR conferito al fondo pensione è l’orizzonte temporale lungo.

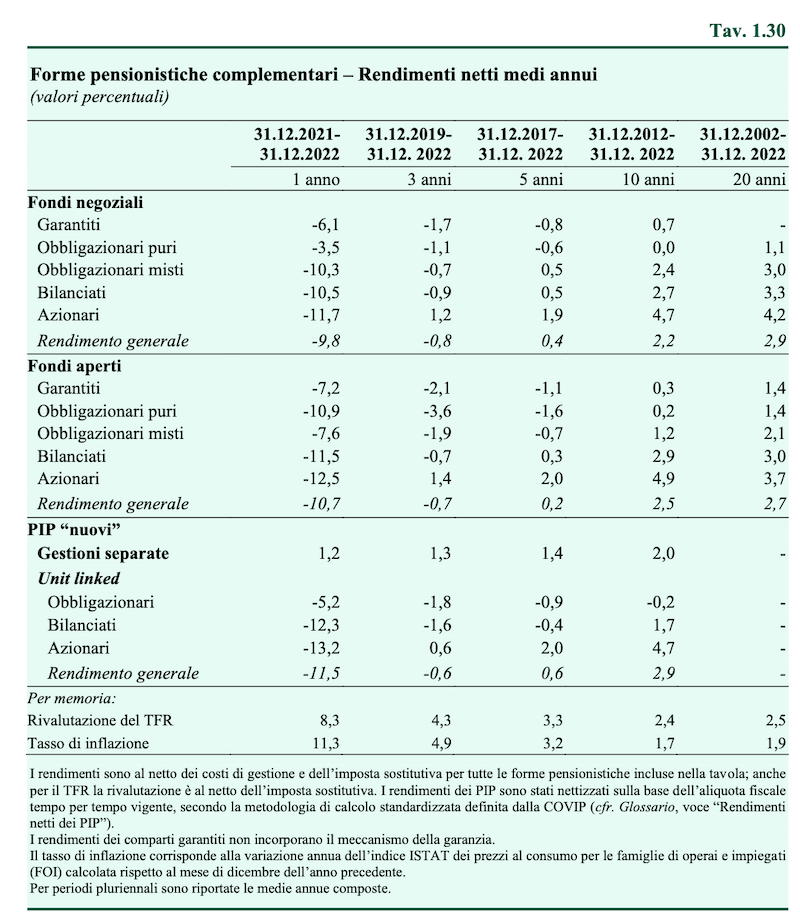

Passando dalle simulazioni ai dati reali, rilevati dalla COVIP (Commissione di Vigilanza sui Fondi Pensione), pur includendo il 2022 (anno molto complesso per i mercati finanziari che, quindi, ha influenzato “al ribasso” i dati riportati), emerge che il TFR in azienda negli ultimi 10 anni si è rivalutato mediamente del 2,4%. Nel medesimo decennio 2012-2022, i rendimenti delle forme di previdenza complementare mostrano alcune conclusioni interessanti:

- le linee a maggiore contenuto azionario hanno performance positive che vanno tra il 4,7% e il 4,9%;

- le linee obbligazionarie registrano rendimenti medi prossimi allo zero;

- le linee bilanciate hanno rendimenti medi che vanno dall’1,7% dei PIP al 2,7% dei fondi negoziali e al 2,9% dei fondi aperti.

L’orizzonte temporale lungo porta con sé due importanti benefici:

- consente di mitigare gli effetti potenzialmente negativi di annate complesse sui mercati finanziari, come è stata quella del 2022;

- offre a chi aderisce in giovane età l’opportunità di massimizzare la partecipazione nel fondo, optando per linee di investimento a più elevato rapporto rischio/rendimento, per poi passare a comparti meno rischiosi via via che si avvicina il momento del pensionamento.

Dunque, nel lungo periodo conferire il TFR al fondo pensione risulta più conveniente che lasciarlo in azienda, specie se si scelgono comparti con una maggior incidenza di titoli azionari. Tenere presente il lungo periodo è pertanto fondamentale per prendere qualsiasi decisione legata al risparmio previdenziale.

Leggi anche il nostro approfondimento Il fondo pensione è un investimento sul lungo periodo

I vantaggi del TFR al Fondo Pensione

Tornando alle simulazioni di smileconomy, si osserva, oltre a quello dell’orizzonte lungo, l’effetto della fiscalità agevolata riservata alla previdenza complementare.

Cosa significa?

Chi lascia il TFR in azienda deve sapere che questo verrà tassato applicando le aliquote IRPEF, con la più bassa fissata al 23% e la più alta al 43%.

Chi, invece, lo conferisce al fondo pensione può contare sulle seguenti agevolazioni fiscali:

- sui rendimenti, attraverso un prelievo fiscale tramite tassazione sostitutiva pari al 12,5% sui rendimenti da Titoli di Stato e al 20% sui rendimenti da altri impieghi, mentre per tutti gli altri investimenti la tassazione è fissata al 26%;

- sulla prestazioni finale, cioè la pensione integrativa, tassata con un’aliquota pari al 15% che si riduce dello 0,30% all’anno per ogni anno di permanenza nel fondo pensione oltre il quindicesimo, raggiungendo un’aliquota minima del 9% (mentre ribadiamo che per il TFR lasciato in azienda l’aliquota minima è del 23%).

Un altro aspetto da considerare nel confronto tra TFR in azienda o al fondo pensione riguarda le anticipazioni, e in particolare l’anticipo per esigenze non documentate che si può chiedere al fondo pensione, ma che non è ammesso se si tiene il TFR in azienda.

Inoltre, il datore di lavoro ha un tetto annuo da rispettare per la concessione degli anticipi sul TFR per prima casa o spese mediche, pari al 10% degli aventi diritto e al 4% della forza lavoro. Dunque, anche in questo caso, la scelta del fondo pensione risulta essere quella più conveniente.

Leggi anche il nostro approfondimento I vantaggi del conferimento del TFR al fondo pensione

Educazione finanziaria e TFR al fondo pensione

Valutare e poi scegliere di destinare il proprio TFR al fondo pensione, infine, porta notevoli benefici in termini di pianificazione finanziaria del lavoratore.

Il Comitato Edufin, infatti, nel suo Rapporto annuale del 2023, evidenzia un dato molto interessante sugli aderenti alla previdenza complementare rispetto alla totalità del campione. Se soltanto il 44,3% del totale degli intervistati ha un livello elevato delle conoscenze finanziarie di base, il sottocampione degli aderenti alla previdenza complementare raggiunge il 58%.

Questo dato porta a pensare che:

- chi sceglie la previdenza integrativa, e dunque anche i fondi pensione, ha già fatto un percorso di crescita della propria cultura finanziaria;

- chi destina i suoi risparmi e il TFR ai fondi pensione, coltiva anche la propria educazione finanziaria oltre al progetto di pensione integrativa.

Tutto questo è coerente con quanto affermato finora: la scelta della corretta destinazione del TFR comporta una serie di valutazioni legate all’orizzonte temporale, a rivalutazioni e rendimenti, al trattamento fiscale delle diverse opzioni e a tutti gli altri costi-benefici. Di conseguenza, una buona base di cultura finanziaria diventa il primo strumento per ottimizzare le proprie decisioni per il futuro.

Leggi anche il nostro approfondimento Quali valutazioni fare prima di aderire a un fondo pensione

Messaggio promozionale riguardante forme pensionistiche complementari. Prima dell’adesione leggere la Parte I “Le informazioni chiave per l’aderente” e l’Appendice “Informativa sulla sostenibilità” della Nota informativa.